Si les levées de fonds ont le vent en poupe chez les start up, leur valorisation reste bien souvent sujette à un flou artistique tirant vers un smog épais.

Comment

en effet attribuer une valeur à une idée ou un concept, fut-il génial, qui n’a

fait au mieux qu’un commencement de début de preuve de marché, et dont les

comparables font défaut en raison de sa prétention à l’innovation ? La

question souffre ainsi par essence d’un manque d’éléments de réponse objectifs.

Quoiqu’ardue,

cette interrogation est pourtant omniprésente dans le cadre de la levée. C’est en

effet la valorisation de la société qui définira la part de capital à laquelle

peut prétendre l’investisseur au regard des fonds apportés, et parfois les outils

relutifs qui seront sollicités par le nouvel entrant (obligations

convertibles, BSA ratchet, etc.)

Dans

l’objectif de contourner en partie cet épineux problème, et donc de gagner en

efficacité, la pratique a développé des mécanismes permettant aux investisseurs

d’apporter un premier financement aux start up en phase d’amorçage, tout en

repoussant la question de la valorisation à un stade plus avancé de la vie de

l’entreprise (généralement une nouvelle levée).

Les BSA Air en sont la parfaite illustration.

1. Condition d’émission des BSA Air

Les

BSA Air sont avant tout des bons de souscription d’actions. A cet égard, ils

peuvent être émis par toute société par actions, sans condition d’ancienneté ou

de seuil.

Au

contraire par exemple des attributions

gratuites d’actions, les BSA Air ne sont pas limités par un plafond

du capital social (i) qu’ils peuvent représenter ou (ii) pouvant être détenu

immédiatement ou à terme par leur bénéficiaire

Les

BSA Air peuvent enfin être attribué à tout personne, qu’elle soit physique ou

morale, interne à la société (associé, salarié, dirigeant) ou tierce partie

(investisseur, partenaire, etc.).

Leur émission va supposer de rédiger une documentation juridique complète : assemblée générale donnant pouvoir au dirigeant pour procéder à l’émission et autorisant l’augmentation de capital qui résultera de leur exercice, contrat d’émission, bulletin de souscription, et éventuellement modèle de pacte d’associé à annexer au contrat d’émission.

2. Mécanisme des BSA Air

Chaque

BSA Air émis est souscrit par un investisseur contre paiement d’un montant

convenu librement entre ce dernier et la société, au regard de ses besoins de

financement.

Ultérieurement

(en principe à l’occasion d’une levée de fonds d’un certain montant), ce

BSA Air donnera droit à son titulaire à souscrire à la valeur nominale à un

nombre variable d’actions, déterminé en mettant en regard (i) le montant de son

investissement initial, et (ii) la valorisation actualisée de la société (c’est

à dire celle retenue pour la levée).

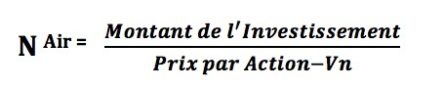

La formule permettant de déterminer le

nombre NAir d’actions pouvant être souscrites par l’investisseur en

exercice de son bon est ainsi la suivante :

Où

le Prix par Action correspond généralement à la valorisation actualisée de la

société divisée par son nombre d’actions, et Vn à la valeur nominale des

actions.

Cette

valorisation actualisée se verra appliqué un taux de décote (discount) afin de

récompenser l’engagement initial de l’investisseur, voire un montant plafond

(valo cap), et parfois un montant plancher (valo floor) pour protéger le

fondateur d’une trop grande dilution en cas de valorisation revue largement à

la baisse.

De par leur nature, les BSA Air sont donc traités comptablement comme des quasi fonds-propres, et non comme une dette, au contraire des obligations et obligations convertibles.

D’autres évènements qu’un nouveau tour de table peuvent être prévus pour l’exercice des BSA Air, comme une cession du contrôle de la société, l’ouverture d’une procédure collective, une dissolution anticipée ou encore l’expiration d’une certaine durée.

3. Fiscalité des BSA Air

Comme

tout BSA, le gain résultant de la cession des BSA Air ou de la cession des titres

issus de leur exercice sera imposé selon le régime des plus-values mobilières.

Il conviendra toutefois de prendre garde, en cas d’attribution à un dirigeant,

salarié ou partenaire commercial, à une requalification en rémunération.

Le BSA Air permet donc à la société d’obtenir des fonds dès sa phase d’amorçage en épargnant à tous la question délicate de la valorisation, et à l’investisseur d’obtenir en contrepartie de sa mise une prise de participation future au capital à l’occasion (généralement) de la prochaine levée, à des conditions plus avantageuses que celles régissant le nouveau tour de table. Nos équipes sont à votre disposition pour échanger sur ce mécanisme.